Plan épargne retraite : le nouveau PER est-il fait pour vous ?

Cet article de MaRetraite.fr a pour but de vous présenter les avantages et le mode de fonctionnement du plan épargne retraite (PER). Et de vous aider à déterminer quel PER correspond à vos besoins ?

Pourquoi avoir réformé le système de retraite ?

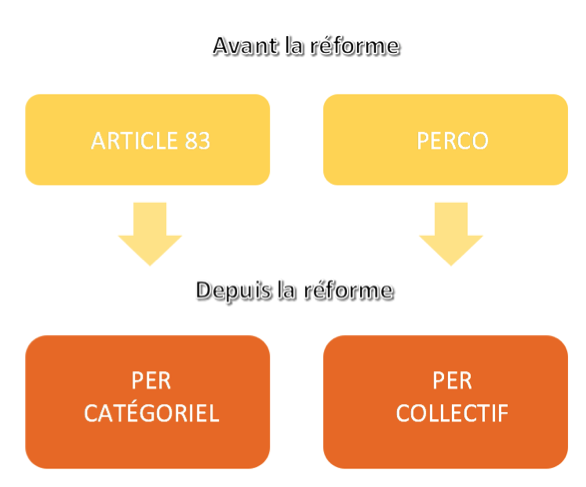

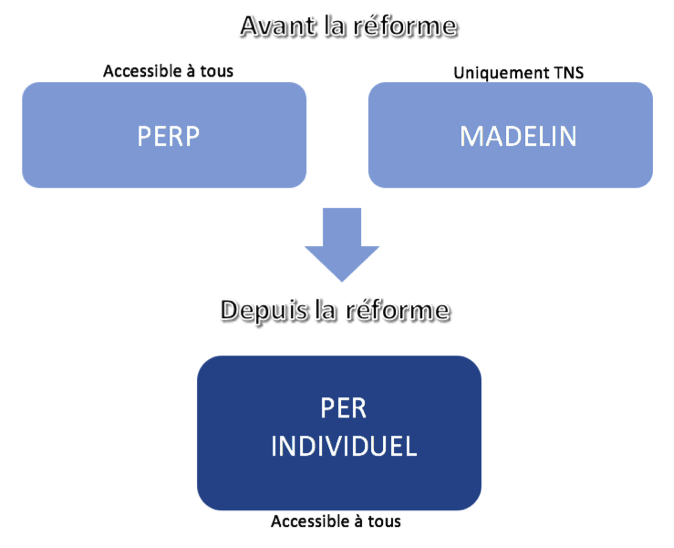

Bien que la France ait un niveau d’épargne parmi les plus élevés en Europe (environ 500 mds €), l’épargne retraite est très peu sollicitée. Pourquoi ? Car l’offre de produits est très complexe et variée (PERCO, PERP, MADELIN, Article 83…).

Chaque produit répond à un besoin spécifique, et les Français peinent à s’y retrouver.

De plus, l’épargne n’est pas assez investie en actions et est donc peu orientée vers le financement de nos entreprises. Ces dernières ont besoin de fonds propres pour financer leurs croissances et leurs innovations.

La Loi Pacte promulguée en 2019 crée le PER qui rassemble tous ces produits en créant une enveloppe d’épargne attractive et simple à comprendre.

Sommaire

1. Comment fonctionne le nouveau PER ?

- Constitution d’une épargne individuelle et collective

- Souplesse des règles pour l’épargnant

- Fiscalité

2. Le PER face aux autres contrats d’épargne retraite

3. Concrètement, ça change quoi pour moi ?

1. Comment fonctionne le nouveau Plan d’Épargne Retraite ?

1.1 Constitution d’une épargne individuelle et collective

Tout d’abord, le PER est une grande enveloppe qui se décline sous plusieurs formes pour regrouper les versements de l’épargnant. Ainsi que ceux de son entreprise.

- Les versements de l’entreprise sont divisés en 2 : les versements facultatifs et les versements obligatoires.

Ceux facultatifs se faisaient anciennement sur un PERCO, et aujourd’hui au sein d’un PER collectif.

Les versements obligatoires se faisaient anciennement sur un article 83, et aujourd’hui au sein d’un PER catégoriel.

- Quand les versements volontaires de l’épargnant étaient anciennement logés dans différentes enveloppes selon le statut de ce dernier :

1.2 Souplesse des règles pour l’épargnant

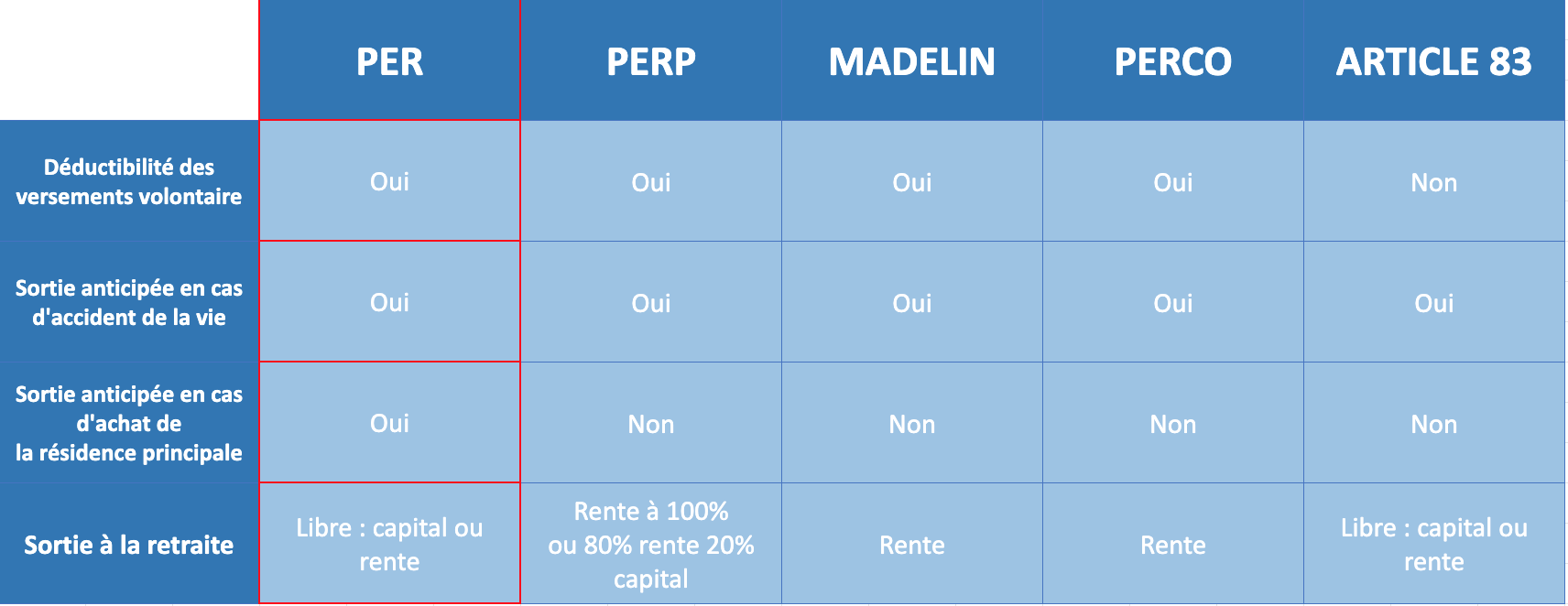

Qu’ils soient collectifs ou individuels, les mêmes règles s’appliquent aux différents PER :

- Les droits sont transférables d’un PER à un autre

- L’épargne issue des versements volontaires et facultatifs de l’entreprise est disponible en cas d’achat de la résidence principale.

- L’entièreté de l’épargne (volontaire, facultative, obligatoire) est disponible en cas d’accident de la vie :

- Invalidité du titulaire, de ses enfants, ou de son conjoint ou partenaire de PACS

- Décès du conjoint ou du partenaire de PACS

- Expiration des droits aux allocations chômage

- Surendettement

- Cessation d’activité liée à une liquidation judiciaire

- Au moment du départ en retraite

- L’épargne volontaire peut être liquidée sous forme de rente ou de capital

- L’épargne facultative et obligatoire est liquidée sous forme de rente

1.3 Fiscalité du PER

Lors de la phase d’épargne :

Les versements volontaires peuvent être déduits du revenu imposable à hauteur du montant le plus élevé entre :

- 10% des revenus d’activité professionnelle nets de frais, dans la limite maximale de 10% de 8 fois le plafond annuel de la sécurité sociale (PASS) de l’année précédente soit 32 419 € de déduction maximum pour les versements réalisés en 2020

- 10% du PASS de l’année précédente, soit 4 052 € de déduction minimum pour les versements réalisés en 2020.

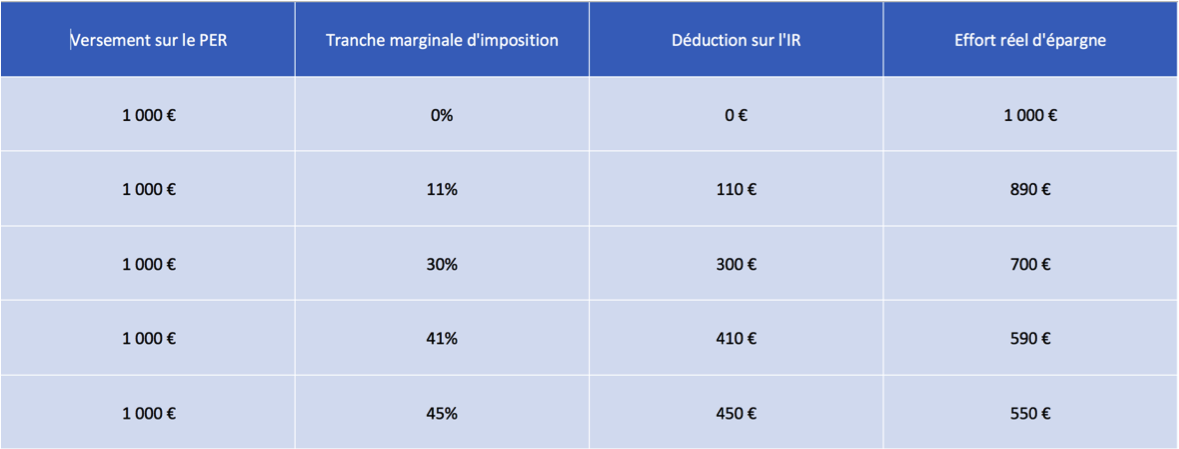

C’est une solution de défiscalisation adaptée pour les épargnants ayant une tranche d’imposition élevée :

Par exemple, si ma tranche d’imposition est de 30% et que je verse 1000€ sur mon PER, les 300€ correspondant à l’impôt dû ne seront donc pas prélevés par l’État, et génèreront des intérêts sur mon PER.

Lors de la phase de liquidation :

Lors du départ à la retraite, l’épargnant a le choix de récupérer l’intégralité de ses sommes sous forme de capital, ou en rente. Donc, la fiscalité sera différente :

– Lors d’une sortie en capital, l’équivalent des primes versées sera imposable à l’IR, tandis que les intérêts générés seront taxés au prélèvement forfaitaire unique de 30% (12.80% d’impôt sur le revenu et 17.20% de prélèvements sociaux).

– En cas de sortie en rente, cette dernière est taxée suivant le barème progressif de l’impôt sur le revenu, et ce après un abattement de 10 %.

Certes, le PER ne propose qu’un report de l’imposition. Mais il convient de rappeler que la tranche marginale d’imposition de l’épargnant est souvent bien moindre à la retraite que lors de sa phase d’exercice. Donc la différence entre ces deux taux d’imposition se traduit par un gain pour l’épargnant.

Si j’étais imposé à 30% lors de ma phase d’exercice, et qu’au moment du rachat je ne suis imposé qu’à 11%, j’aurais fait une économie de 19%.

En cas de décès du souscripteur :

Si le souscripteur décède avant le dénouement du contrat, la fiscalité tient compte de l’âge de l’assuré :

– Lorsque le décès survient avant les 70 ans de l’assuré, les bénéficiaires ont droit à un abattement de 152 500€ chacun, puis sont taxés à 20% jusqu’à 700 000€, puis 31,25%.

– Si le décès survient après les 70 ans de l’assuré, les bénéficiaires partagent un abattement de 30 500€ puis le reste rejoint la succession du défunt.

Quand le défunt avait débloqué l’intégralité de son capital, la somme rejoint la succession sans bénéficier des abattements.

2. Le PER face aux autres contrats d’épargne retraite

3. Concrètement, ça change quoi pour moi ?

Je suis un travailleur indépendant :

Marc, médecin libéral à Pau depuis 18 ans. Il a souscrit un contrat Madelin et a cumulé une épargne de 50 000€.

Avant le 1er octobre 2019 :

Marc ne peut débloquer son épargne qu’en cas d’accident de la vie (invalidité, décès du conjoint…). A son départ à la retraite, Marc percevra une rente viagère (environ 160 € /mois).

Depuis le 1er octobre 2019 :

Marc pourra transférer l’épargne dont il dispose sur son contrat Madelin, sur un nouveau plan épargne retraite (PER). Ainsi, il pourra débloquer son épargne en cas d’accident de la vie, mais aussi pour acheter sa résidence principale !

A son départ à la retraite, Marc pourra récupérer son épargne sous forme de rente viagère (environ 160 € /mois), en capital (50 000 €) ou une combinaison des deux (un retrait de 20 000 € en capital, et une rente viagère d’environ 100 € /mois).

Je suis salarié :

Romain, boucher dans une grande surface à Marseille, épargne dans son assurance vie en vue de sa retraite. Il partira en retraite dans 10 ans.

Avant le 1er octobre 2019 :

Dans notre exemple, Romain a toujours eu peur de s’engager dans un contrat d’épargne retraite. Car il ne veut pas d’une rente. Il cherche à payer moins d’impôts mais l’assurance-vie ne lui permet pas.

Depuis le 1er octobre 2019 :

Romain peut orienter une partie de son épargne vers un PER. Ainsi, les sommes versées seront déductibles de son revenu imposable. Cette épargne sera disponible en cas d’accident de la vie ou d’achat de sa résidence principale.

A son départ à la retraite, Romain pourra récupérer son épargne sous forme de rente viagère, en capital, ou une combinaison des deux.

Je suis cadre dans une grande entreprise :

Martin, directeur des achats d’un équipementier automobile, l’entreprise a mis en place un article 83 et un PERCO.

Avant le 1er octobre 2019 :

Martin cumule deux plans d’épargne retraite aux règles différentes. Attention, en cas de départ de l’entreprise, il ne pourra pas regrouper ses contrats.

Depuis le 1er octobre 2019 :

L’entreprise peut transformer les plans d’épargne retraite pour offrir aux salariés un nouveau PER plus flexible. Martin pourra notamment effectuer des versements volontaires déductibles de son impôt sur le revenu. L’entreprise pourra également regrouper le PERCO et l’article 83 de Martin afin de simplifier le suivi.

Lors de son départ à la retraite, Martin pourra liquider son PER, regroupant son épargne individuelle composée de ses versements volontaires, et son épargne collective composée des versements de son entreprise.

Conclusion

Vous l’aurez compris, le nouveau PER (Plan d’Epargne Retraite) issu de la Loi Pacte vient bousculer les règles en matière de préparation de la retraite.

Par conséquent, l’objectif est de rendre l’environnement de l’épargne retraite plus lisible et plus avantageux pour les épargnants, pour favoriser la collecte. Et ainsi aider à financer les entreprises de demain.

Ce qu’il faut retenir :

- Déductibilité fiscale des versements

- Possibilité de transférer tous ses contrats d’épargne retraite vers un PER

- Déblocage anticipé pour l’achat de la résidence principale

- Sortie souple : capital ou rente

Article proposé par Romain PALLUEL

Membre de l’équipe d’ingénierie patrimoniale

Références bibliographiques et légales

La loi Pacte du 22 mai 2019 : cliquez ici

Article de loi concernant le PER (plan épargne retraite) :

https://www.service-public.fr/particuliers/vosdroits/F34982