L’investissement progressif : une solution efficace pour préparer votre retraite ?

Comment anticiper sa retraite ? Comment se créer des revenus complémentaires au moment de la retraite ? Est-ce efficace d’investir régulièrement ? Quelle est l’efficacité d’un investissement progressif ?

Qu’est-ce que l’investissement progressif ?

L’investissement progressif ou épargne programmée en actions consiste à investir de façon régulière (fréquence déterminée à l’avance) un montant fixé dès le départ sur un ou plusieurs fonds actions (déterminés à l’avance) sur le long voir très long terme.

Cette stratégie s’appuie sur deux caractéristiques de l’investissement en actions :

- Les actions sont les actifs les plus rentables sur le très long terme

- La diversification des points d’entrée sur les marchés financiers permet de lisser le risque.

On entend par diversification des points d’entrée le fait d’investir à différents moments dans le temps et sur les mêmes actifs financiers.

Quel impact sur mon investissement ?

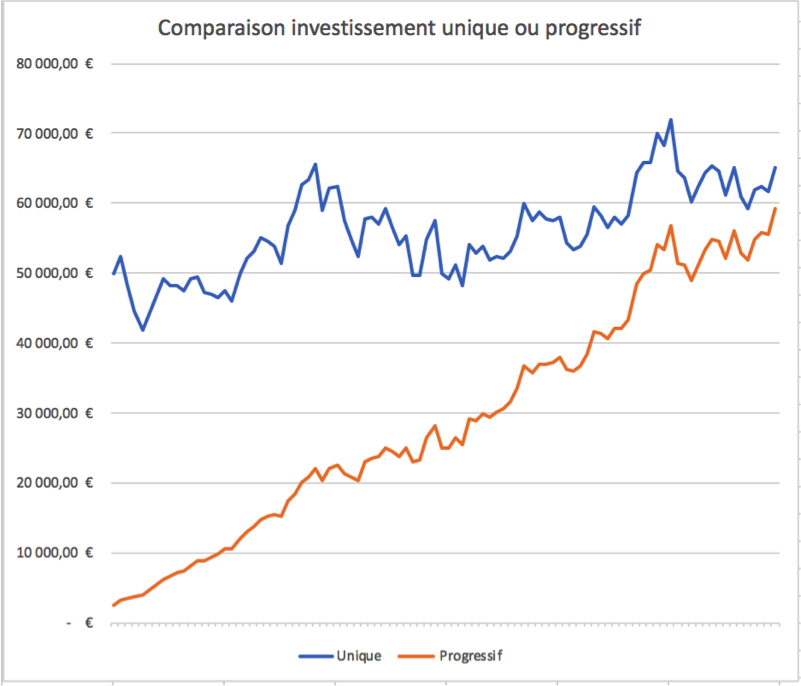

En investissant la même somme, de manière régulière sur les mêmes actifs financiers, on renforce l’investissement en période baissière et on le réduit en période haussière des marchés. Pour illustrer cet effet, nous avons comparé deux investissements sur les actions Total :

- Le premier investit en Février 2012 la somme de 50 000 €.

- Le second investit en Février 2012 la somme de 2 500 € puis 500€ tous les mois.

On observe que le second investisseur a moins subit la volatilité du cours de l’action Total que le premier. En contrepartie, sa plus-value au 1er Janvier 2020 est moins élevée.

Quels sont les avantages de l’investissement progressif ?

Dans une optique de préparation de la retraite et de constitution d’un portefeuille financier, l’épargne programmée en action peut s’avérer très utile. Car elle permet d’atteindre une bonne rentabilité tout en réduisant le risque. Mais aussi l’investissement personnel. En effet, une fois mis en place, vous n’avez plus à vous soucier de votre investissement. Car son bénéfice se fait sur le long terme.

La fiscalité de cet investissement peut être optimisée grâce à un PEA, une assurance vie ou un contrat de capitalisation si le fonds choisi est éligible.

Bien sûr, cette stratégie n’interdit pas, en complément, un investissement avec une gestion active dans les actions qui consisterait à suivre les performances de ces dernières et à moduler son investissement en fonction afin d’atteindre une meilleure rentabilité.

N’hésitez pas à nous contacter si vous avez des questions sur votre situation personnelle.

Basile DIOT

Pour le service Ingénierie Patrimoniale