A quel âge faut-il commencer à préparer sa retraite ?

Il n’est jamais trop tôt pour préparer votre retraite. Vous cotisez pour la retraite dès que vous commencez à travailler et ces cotisations représenteront souvent à terme votre plus gros capital. Plus vous commencerez tôt à épargner pour compléter votre retraite, mieux vous pourrez combler l’écart avec vos revenus d’activité, et plus vous serez serein.

A 20 ans, on pense qu’on a toute la vie devant soi, et c’est vrai. On ne pense pas spontanément à la retraite. Mais à 55, 60 ou 65 ans, on réalise parfois trop tard les opportunités manquées de mieux gérer ses droits de retraite et son épargne.

Deux raisons majeures devraient vous convaincre de l’intérêt de préparer votre retraite le plus tôt possible : 1) L’énorme enjeu financier que représente votre retraite des régimes obligatoires, et 2) L’avantage d’épargner tôt pour maintenir un bon niveau de vie à la retraite.

Quel enjeu financier représentent vos régimes de retraites obligatoires ?

Les régimes de retraite obligatoire sont en danger à cause du déséquilibre entre le nombre de cotisants et le nombre de retraités. Est-ce une raison pour s’en désintéresser ? Absolument pas ! A MaRetraite.fr, nous vous encourageons au contraire à prêter plus d’attention que jamais à vos droits de retraite.

Dès vos premiers boulots salariés, vous n’avez pas le choix, vous cotisez obligatoirement à la retraite de base et à la retraite complémentaire. Mais savez-vous ce que représentent ces cotisations ?

Les taux de cotisation varient selon les régimes (salarié, indépendant, fonctionnaire…) et les nombreux statuts spéciaux (journalistes, artistes, personnel hospitalier, chauffeurs de taxi…). Si vous êtes, par exemple, un(e) salarié(e) « normal(e) » du privé, vos cotisations de retraite sont les suivantes :

- 2,3% sur tout votre salaire brut pour l’assurance vieillesse déplafonnée. Ces cotisations ont pour but de combler le déficit de l’assurance vieillesse. La part salariale de 0,4% est déduite de votre salaire brut, et la cotisation patronale de 1,9% est payée par votre employeur.

- 15,45% de votre salaire brut plafonné à 1 PSS pour l’assurance vieillesse du régime de base. Ce sont au maximum 15,45% du plafond de la sécurité sociale (PSS = 3.211 euros brut et 2722 euros net en 2018), c’est-à-dire 512 euros qui sont versés chaque mois en votre nom pour la retraite de base. C’est généralement plus que ce que votre foyer dépense pour se nourrir !

- De 10% à 20% de votre salaire brut, plafonné à 8 PSS, pour la retraite complémentaire. Ces cotisations sont très variables selon les statuts et les professions. Elles sont calculées par tranches de salaire, un peu comme les impôts. Elles sont plafonnées à 8 fois le plafond de la sécurité sociale et sont généralement payées à 40% par le salarié et 60% par l’employeur.[i]

Pas besoin d’aller plus dans le détail, vous avez compris le message, n’est-ce pas ? Si vous additionnez tous ces pourcentages, vous constatez que les cotisations des régimes de retraites obligatoires sont une des plus grosses dépenses de votre vie active ! Et vous (et votre employeur) allez les payer pendant plus de 40 ans !

Le pendant positif de cette dépense est que les droits de retraite que vous acquérez par vos cotisations de retraite obligatoire sont également énormes. Ils vous permettent de bénéficier d’une pension à vie. Considérez ceci :

- La durée moyenne de vie à la retraite d’un salarié du privé[ii] est de 26 ans pour un homme et 30 ans pour une femme. Imaginez qu’un retraité touche la pension de retraite moyenne cela ferait au total 199 euros[iii] pour un homme et 471.327 euros pour une femme. C’est plus de deux fois le prix moyen d’achat d’un logement en France !

- Et cela n’est que la moyenne ! Imaginez ce que représente la retraite d’un bénéficiaire d’un régime spécial qui touche plus de 2.500 euros par mois en moyenne, ou d’un cadre supérieur qui a cotisé dans la tranche 4 à 8 fois le plafond de la sécurité sociale !

Clairement, votre retraite obligatoire est souvent votre plus gros capital. C’est un énorme enjeu financier et la raison pour laquelle elle mérite votre attention dès que vous commencez à vous constituer des droits par votre travail.

Quel est l’avantage de constituer le plus tôt possible une épargne pour la retraite ?

Même si le système de retraite obligatoire français est généreux (plus que la moyenne Européenne), il ne vous suffira pas pour conserver un niveau de vie égal à celui des années d’activité précédant votre retraite. D’après l’OCDE, le taux de remplacement des revenus d’activité par les pensions des régimes de retraite obligatoire est en France en moyenne de 60%. Il y a donc un écart de 40% à combler.

L’écart sera encore plus grand si vous faites partie des nombreuses catégories de personnes qui ont un taux de remplacement bien inférieur à la moyenne : les personnes ayant des carrières incomplètes, les indépendants, les commerçants, les professions libérales… D’une manière générale, plus vos revenus d’activité sont élevés, plus votre taux de remplacement sera bas.

C’est donc à vous d’anticiper et de prévoir des sources additionnelles de revenu. Comment ? Par l’épargne et l’investissement. Nous en venons donc au deuxième message le plus important à retenir :

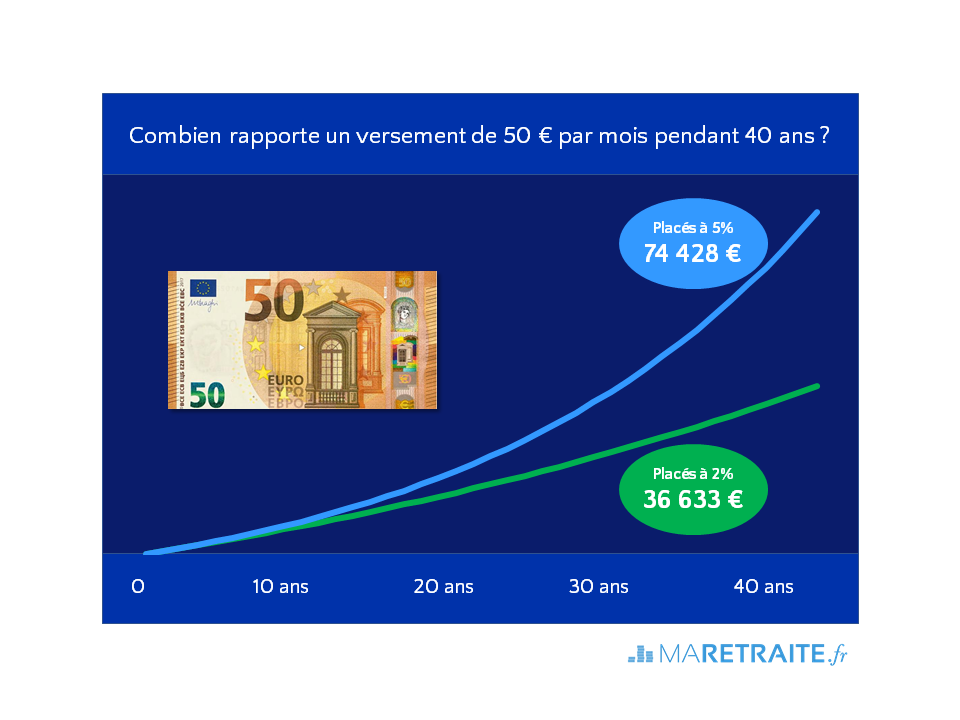

- L’argent que vous épargnez rapporte des intérêts. Ceux-ci sont capitalisés chaque année et rapportent à leur tour rapportent des intérêts. Donc plus vous commencez tôt à épargner, plus votre argent travaillera pour vous.

- Sur une longue durée, une différence de quelques points de pourcentage sur le rendement d’un placement fera une très grosse différence.

- Un exemple : Si vous versez 50 euros par mois pendant 40 ans sur un placement qui rapporte 2% d’intérêts, vous obtiendrez un capital de 36.633 euros au bout de 40 ans. Si le taux d’intérêt est de 5%, vous obtiendrez 74.428 euros, plus du double. On voit que mieux gérer la performance de son épargne, ça rapporte !

En conclusion, laissons la parole à l’expert de MaRetraite.fr

J’espère que nous avons convaincu des bienfaits de commencer à préparer votre retraite le plus tôt possible. Nous vous avons expliqué que :

- Vos droits de retraite des régimes obligatoires représentent souvent le plus gros capital constitué lors de votre vie active et méritent donc votre attention.

- Plus vous commencez tôt à constituer une épargne supplémentaire pour votre retraite, mieux vous pourrez combler l’écart entre vos revenus d’activité et vos pensions des régimes obligatoires.

Plus généralement, si vous commencez à préparer votre retraite quand vous êtes jeune, vous adoptez trois attitudes extrêmement bénéfiques pour construire sereinement votre avenir financier :

- Penser long terme.

- Se fixer des objectifs.

- Anticiper les changements pour mieux s’y adapter.

Ce sont les clés de la réussite d’une bonne gestion de patrimoine.

Alors, allez-y ! Et n’hésitez pas à nous solliciter pour vous aider.

[i] En plus des cotisations par tranches de revenu, les nombreuses cotisations de retraite additionnelles telles que la GMP, AGFF et CET ont des taux différents pour les cadres/non cadres. La plupart n’ouvrent pas directement de droits de retraite individuels mais servent à équilibrer le système, par exemple en finançant les majorations de droits.

[ii] Source AGIRC ARRCO 2017.

[iii] Soit 1.747 euros brut par mois pour les hommes et 1.309 euros pour les femmes, réversion comprise. Source DREES 2017